Klackalica dionica i berzanskih indeksa - javlja se strah od recesije

13.10.2022

Godina naglog pada na berzi preokrenula se tokom ljeta, dajući dionicama prijeko potreban oporavak. Ali napad velikih gubitaka na glavnim berzanskim indeksima posljednjih sedmica obnovio je strah od daljeg pada.

Naime, posljednjih sedmica tržište dionica se pogoršalo, očigledno zbog naznaka Federalnih rezervi da namjeravaju nastaviti agresivnu seriju povećanja troškova zaduživanja sve dok inflaciju ne dovedu pod kontrolu – pristup politike koji povećava rizik od prevrtanja američke ekonomije. u recesiju.

Dionice su počele padati prošlog petka kako bi se ograničila brutalna sedmica za finansijska tržišta, jer su rastuće kamatne stope i previranja u stranoj valuti pojačali strah od globalne recesije. S&P 500 u utorak je završio na nižoj tački nego bilo kojeg drugog dana 2022. godine. Dow Jones Industrial Average je u međuvremenu službeno pao na teritoriju medvjeđeg tržišta, što znači da je pao za najmanje 20% u odnosu na posljednji maksimum.

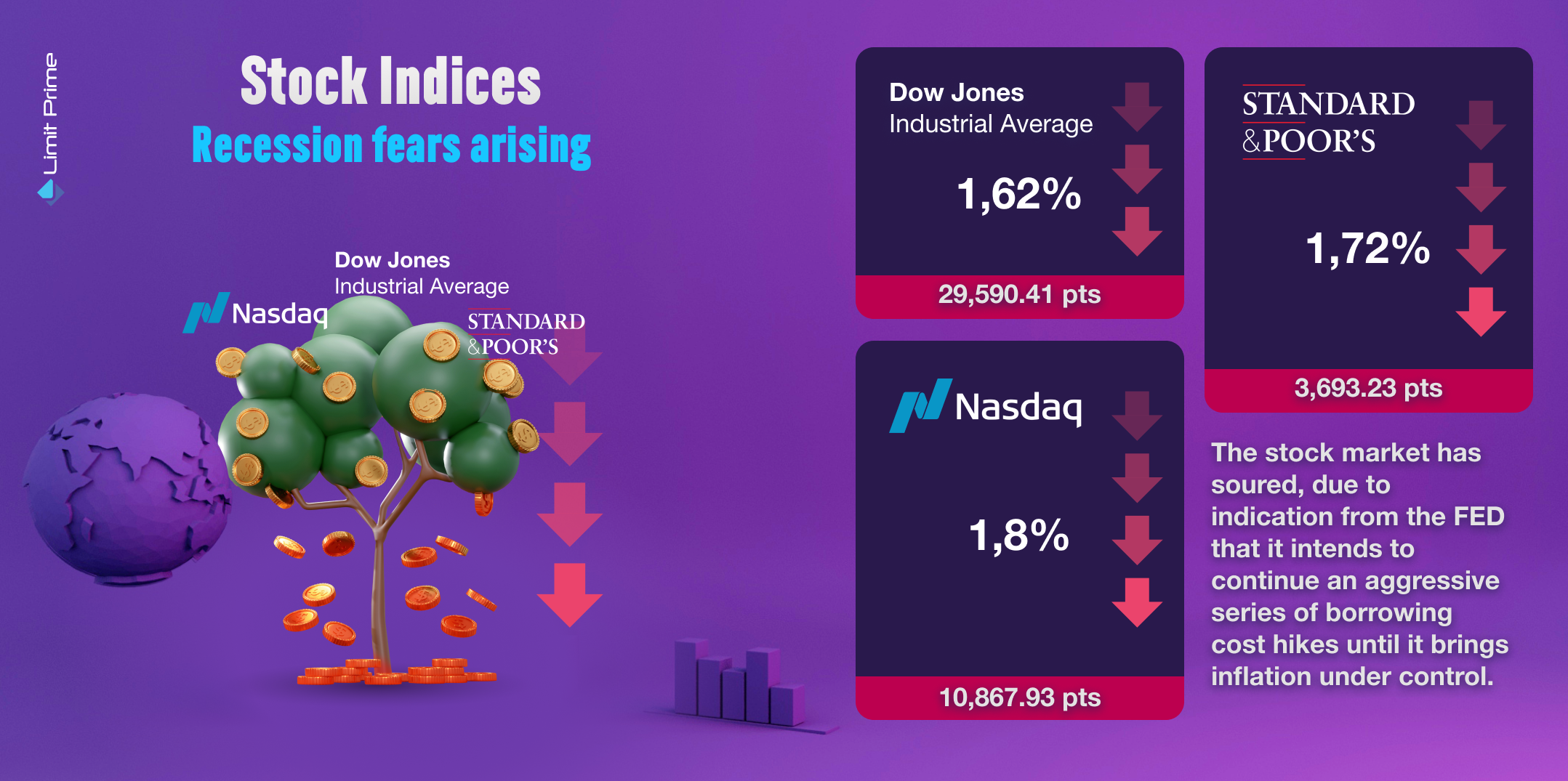

Dow Jones Industrial Average oslabio je 486,27 poena, ili 1,62%, na 29.590,41. S&P 500

skliznuo je 1,72% sa 3.693,23, dok je Nasdaq Composite pao 1,8% na 10.867,93.

Prije srijede, kada su počeli da se oporavljaju, Dow i S&P 500 bili su na najnižim nivoima od novembra 2020., oba u nizu od šest dana.

Indeks volatilnosti CBOE, poznat i kao mjerač straha na Wall Streetu, testirao je 34,88 poena, što je najviši nivo od 13. juna.

Nedavni pad označava najnoviji zamah ovogodišnje tržišne klackalice. Oporavljajući se od istorijskog pada u prvoj polovini 2022., S&P 500 je porastao za više od 15% tokom dvomjesečnog perioda koji je počeo sredinom juna. Tokom istog perioda, tehnološki napredni Nasdaq je porastao za više od 17%, a Dow za skoro 14%.

U prethodnoj sesiji, glavni indeksi Wall Streeta su potonuli dublje u medvjeđe tržište, pri čemu je S&P 500 zabilježio najniže zatvaranje u skoro dvije godine zbog zabrinutosti zbog povećanja kamatnih stopa.

Ako SAD padnu u recesiju, ti gubici bi mogli biti još izraženiji.

Od 1950. godine, prosječan pad za S&P 500 tokom recesije je oko 29%. Do sada ove godine, S&P 500 je pao za skoro 24%.

Čini se da tržište bilježi blagu recesiju dionica. Kako tvrde neki iskusni investitori, klasični rani znaci recesije su već tu.

Zašto akcije padaju?

Dionice padaju jer je Fed posljednjih mjeseci iznio niz agresivnih povećanja kamatnih stopa. Zapravo, veći dio ove godine, Fed se čvrsto držao svog cilja mekog prizemljenja za inflaciju, ideje o suzbijanju inflacije bez dramatičnog ekonomskog pada.

Pristup politike ima za cilj smanjenje povećanja cijena usporavanjem ekonomije i gušenjem potražnje. Ali ovaj potez rizikuje da odvede SAD u recesiju i ostavi milione bez posla.

Recesija predstavlja ozbiljnu prijetnju tržištu dionica jer bi mogla dramatično smanjiti korporativne profite, što je ključni fokus za prognostičare dionica. Kako radnici gube posao, a potrošači smanjuju potrošnju, poslovni dobici prestaju.

Glavni razlog zašto dionice ostaju ranjive u recesijskom okruženju je to što je pogođena profitabilnost preduzeća. Zbog toga je teže opravdati preovlađujuće cijene dionica ako korporativna profitabilnost tone.

Tipično, tržište se sada ponovo podiglo kao odgovor na vijesti o usporavanju inflacije i potencijalnom ublažavanju povećanja stope; skokovi inflacije i kretanja stopa su čest uzrok rasprodaje.

Podaci o inflaciji objavljeni ranije ovog mjeseca otkrili su da su cijene neočekivano porasle u avgustu, što je dovelo do pada tržišta. Prošle sedmice, Federalne rezerve su pokrenule povećanje stope od 0,75 posto, što je dovelo do dodatnog pada dionica.

Koliko će berza pasti?

Teško je predvidjeti specifičnu dužinu tržišnog slajda. Ali historija sugerira da bi pad mogao potrajati još nekoliko mjeseci, a možda i više od godinu dana i da bi cijene dionica mogle još više pasti.

Povećanja stopa koje je uveo Fed opterećivala bi ekonomiju najmanje 6 do 12 mjeseci, a potencijalno i duže.

Čak i ako Fed promijeni kurs, povećanja stopa koje su upravo uradili ove godine nisu imala svoj puni utjecaj. Uz to, analitičari smatraju da će to i dalje biti nestabilno tržište i da će ekonomija biti oslabljena.

Šta bi investitori trebali učiniti u ovoj situaciji?

S obzirom na to da su dionice ove godine pale u medvjeđe tržište zbog straha da će agresivno povećanje kamatnih stopa od strane Federalnih rezervi gurnuti privredu u nadolazeću recesiju, vodeće kompanije na Wall Streetu savjetuju investitore da se drže dionica koje su u prošlosti imale dobre rezultate tokom prošlih padova, npr. kao potrošačke i zdravstvene kompanije.

Optimalna strategija za kupovinu dionica može biti ispitivanje karakteristika dionica koje imaju tendenciju da rade bolje od drugih tokom recesije i korištenje ovih informacija za izgradnju portfelja koji je spreman za sve - recesije i sve.

Jedan od načina da koristite segmentaciju sektora u svoju prednost je da taktički uskladite svoj portfolio tako da uključuje fondove kojima se trguje na berzi i indeksne fondove koji prate sektore koji su u prošlosti imali bolji učinak tokom perioda pada, tako da ste spremni za sve što tržište donosi.

Glavne kompanije sa Wall Streeta sada savjetuju klijente da prebrode pad kupovinom odbrambenih dionica sa stabilnim maržama, stalnim protokom novca i solidnim dividendama, posebno u sektorima kao što su komunalne usluge, zdravstvena zaštita i osnovna potrošna hrana.

Zašto ova tri sektora? Konkretno, tokom tipičnih recesija, potrošači imaju tendenciju da povuku potrošnju na diskrecione ili luksuzne kupovine, stvari kao što su zabava i večera, ali će nastaviti da kupuju stvari koje bi im mogle zatrebati svaki dan - mislim na hranu, piće, kućne i lične proizvode, duvan i sličnih predmeta. Kompanije koje isporučuju ove proizvode su u sektoru potrošačkih osnovnih proizvoda. Bez obzira na recesiju, potrošači i dalje moraju da troše novac na zdravstvenu zaštitu, i dalje moraju da plaćaju komunalije, i dalje moraju da jedu. Takođe istorijski gledano, ove akcije su dobro poslovale tokom recesije. U posljednje četiri recesije od 1990. godine, dionice potrošača i zdravstva bile su jedina dva pozitivna sektora u S&P 500.

Zdravstvene zalihe imaju tendenciju da budu sigurnije tokom recesije iz istog razloga kao i osnovne potrošačke robe - usluge i proizvodi koje nude uvijek su traženi. Ovaj sektor uključuje kompanije u biotehnološkoj, farmaceutskoj industriji i industriji opreme za zdravstvenu zaštitu, kao i pružaoce zdravstvenih usluga i usluge.

Premještanje nekih vaših investicija u odbrambene dionice pametan je potez kada se nazire recesija. Praćenje ekonomskih pokazatelja kao što je BDP pomoći će vam da znate kada da uđete i izađete iz određenih pozicija.

Stručnjaci sve više upozoravaju da recesija izgleda "neizbežna" jer se Federalne rezerve bori da se izbori s rastućom inflacijom podižući kamatne stope najbržim tempom u posljednjih 28 godina, uz povećanje od 75 baznih poena najavljeno ranije ove sedmice.

Međutim, ne postoje savršene dionice otporne na recesiju. Ovo nas dovodi do prave zaštite od recesije: diversifikacije. Ovo su sve stvari koje treba uzeti u obzir prilikom pozicioniranja na tržištu dionica i indeksa.

LimitPrime © 2026

Categories

Ostavite komentar

PROČITAJTE JOŠ ZANIMLJIVIH ČLANAKA

U svijetu proizvodnje čipova, pojavio se novi igrač, a to je vještačka inteligencija (AI). AI čipovi postaju sve poznatiji, a poznate k...

Saznajte više

Šta je Bitcoin halving?Kripto entuzijasti i investitori sa nestrpljenjem očekuju Halving Day. Ovaj događaj je od velikog značaja za Bit...

Saznajte više

U evoluirajućem svijetu kriptovaluta, gdje se Bitcoin i Ethereum često nalaze u centru pažnje, sve manje se piše o ostalim digitalnim v...

Saznajte više